1. 摩根股票配资:摩根股票配资是一家专注于股票配资服务的平台,为投资者提供配资额度和交易工具,并提供专业的投资咨询和技术支持。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

作者:周小燕 投资咨询号Z0016691

原盐作为盐化工的最上游,了解原盐对研究盐化工至关重要,本文主要从原盐的概念介绍、生产工艺及产业链、原盐生产分布、成本构成及政策去了解原盐,并进一步加深对盐化工板块的了解。

1、原盐概念介绍

原盐是经初步晒制或熬制的盐,一般含杂质比较多,多用作工业原料。它的主要成分是Nacl,无色透明,易溶于水、甘油,微溶于乙醇、液氨,不溶于盐酸,是化工产品的重要基础原料之一,有“化学工业之母”的称号。以原盐为原料的盐化工产业,可以加工成纯碱、烧碱、氯酸钠、氯气、金属钠等,被广泛应用于下游医药中间体、农药中间体、新能源等领域。

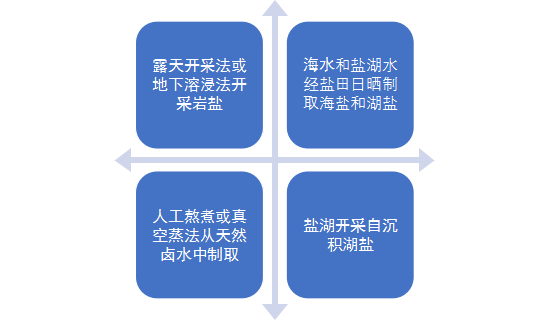

原盐按照生产工艺差别,可以分为海盐、湖盐、井矿盐,包括通过盐田晒制的海盐、在天然盐湖或盐矿开采出的未经人工处理的湖盐或岩盐。

按照用途分类有食盐(加碘盐)、渔业用盐、工业用盐、农牧业用盐、出口盐等。因为杂质较多,原盐的主要通途是工业用盐。

2、原盐生产工艺介绍

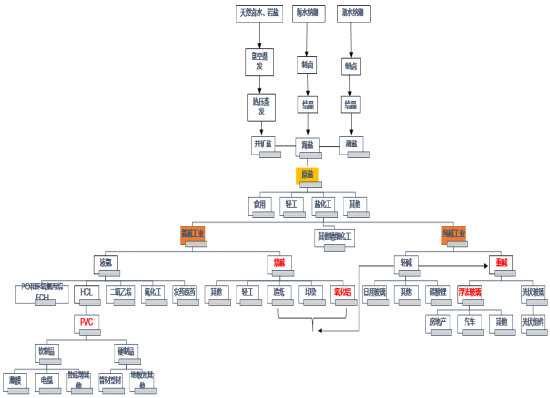

目前原盐共有四种生产技术,根据盐资源储存形式选择对应方法。一般对矿盐采取露天开采或地下溶浸开采进行岩盐制取;天然卤水则用人工熬煮或真空蒸发来提炼原盐;海湖盐是海湖水经过盐田晒制而成,其中还可对盐湖直接进行沉积湖盐开采。

图1:原盐生产工艺

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

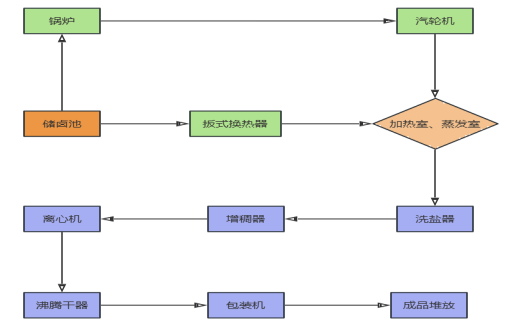

图2:井矿盐生产工艺流程图

数据来源:百川资讯、国投安信期货

数据来源:百川资讯、国投安信期货

我国井矿盐生产主要分为采卤和制盐两个环节。矿型不同对应的采卤方法不同。提取天然卤的方法有提捞法、气举法、抽油采卤、自喷采卤、深井潜卤泵等方法。而岩盐型矿区大多采用钻井水溶开采方法,有的采用单井对流法,有的采用双井水力压裂法。

我国的海盐生产,一般采用日晒法,在滨海滩涂筑坝开辟盐田,通过纳潮扬水吸引海水灌入盐田。然后,利用日光和风力蒸发海水,形成卤水。当卤水浓度达到一定程度时,氯化钠结晶形成原盐。最后,收集并整理盐堆,完成制盐过程。这种方法制作原盐,节约能源,成本较低。但受地理位置、气候条件和季节变化影响,空气干燥、日照长久、蒸发量大的地区适合进行日晒法制盐,而阴雨天多的地区则不适合。在我国北方盐场,只有3月至11月才是晒盐季节。日晒法生产原盐,工艺流程一般分为纳潮、制卤、结晶、收盐四大工序。

湖盐分为原生盐和再生盐,主要采用采掘法或滩晒法。采掘法,有些湖经过长期蒸发,Nacl沉淀湖底,可直接捞取。如柴达木盆地的盐湖,历经数千万年形成了干湖,盐露于表面。目前以采盐机或采盐船进行生产,工艺流程大致是:剥离覆盖物、采盐、管道输送(或汽车输送)、洗涤和脱水、皮带机输送、成品盐入坨。而滩晒法与海盐生产工艺相类似。

湖盐受运输半径和产地限制,生产和消费主要集中在西部五省。海盐对摊晒地有要求,同时受制于气象等条件约束,低产年份减产达10%-20%,近年来受沿海港口和养殖数量快速增长,土地资源及天气影响,海盐产量持续下降。而井矿盐供应稳定,纯度高、品质好,加之靠近消费地,近年来产量快速增长。

3、原盐产业链介绍

原盐上游产业链为井矿盐、海盐和湖盐,分别对应着不同的工艺流程,中游为晒制原盐,下游产业链分为盐化工、轻工、食用和其他,而盐化工又可以分为氯碱工业、纯碱工业和其他精细化工,氯碱工业往下延伸又到了烧碱和PVC行业,纯碱工业往下延伸到玻璃行业,而其中轻碱和烧碱的部分下游存在替代性,有一定的重合度。由于原盐的杂质较多,所以不适合作为食用盐(包括加碘盐),大多数面向工业用盐,所以下游产业链以工业用料居多。

图3:原盐产业链

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

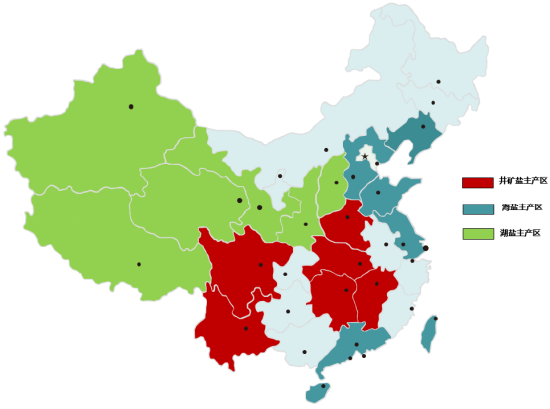

4、原盐生产分布情况

原盐可分为井矿盐、海盐、湖盐三类。包括海水中的海盐在内,世界的盐资源可以说是无限的。我国已探明的盐矿储量超过4000亿吨,资源的保障500年以上。受制于盐矿、江海、湖泊等自然资源影响,我国原盐产能布局广泛又集中。国内大部分省份都有原盐产能,主要聚集在江海、湖泊分布较为密集或临近几个省份及地区。产能分布区域化明显,东部以生产海盐为主,中部及西南部生产井矿盐,西北部生产湖盐。井矿盐主要集中在河南、湖北、湖南、江西几个中部地区的省份以及西南地区的四川、云南等省份。海盐主要分布在辽宁往南直至江苏一带的沿海地区。四大产盐基地长芦盐区、辽东湾盐区、莱州湾盐区、淮盐产区集中于此,另外,广东、海南、台湾等省份也分布少量海盐产能。湖盐资源从山西省往西直至新疆、西藏一带。西北地区湖盐产能约为1540万吨,其中青海省湖盐产能约650万吨,青海省湖盐产出量占西北地区湖盐总量的42%左右,其中包括青海盐业、格尔木盐化在内的多家企业。

图4:中国原盐产能分布区域

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

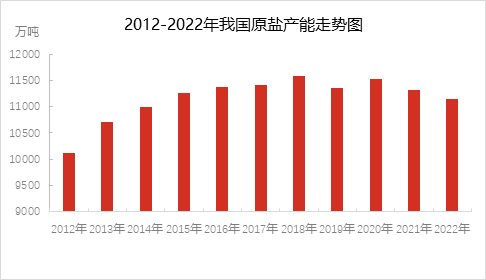

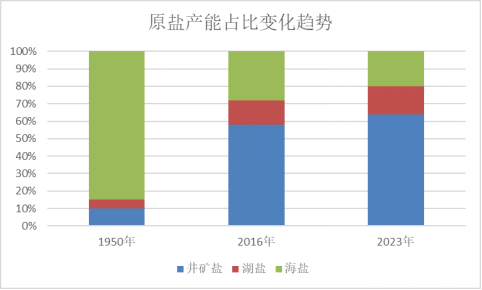

2012年到2018年,原盐产能呈逐步扩张态势。近几年在国家政策引导下,华北部分海盐产区如滨州、东营等地,改为光伏类产业,导致部分海盐产能减少。另外西北地区小型无资质湖盐生产企业,部分个体户私挖乱采,湖盐开采超负荷运行等情况相继出现。环保和生态问题重视程度增加,对于私挖乱采等违规开采全部叫停且需将采挖地块填平,加强对西北湖泊、滩涂的保护,部分湖盐生产地回归自然保护状态,西北湖盐产能也面临下降的问题。国内井矿盐维持稳定,且预计有新增产能投入。综合看,近几年我国原盐产能整体处于下行趋势,原盐产能占比这块呈现出井矿盐占比逐步提升,海盐产能占比缩减的趋势。1950年,我国海盐产能占比最高,约达85%,井矿盐占比10%左右。随着生产工艺的发展,井矿盐在全国范围内普及,产能占比得到明显提升。到2023年,我国井矿盐占比已超过60%,而海盐占比下降至约20%。

图5:原盐产能走势图

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

图6:原盐产能占比变化趋势

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

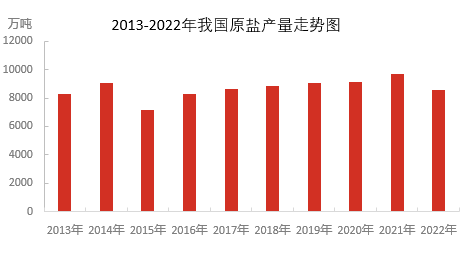

原盐的产能1.1亿吨左右波动,产量大概在0.8亿吨左右波动,行业呈现出产能过剩的格局。近十年,国内原盐产量涨跌互现。2011至2014年,两碱用盐产量复合增长率为4.85%,带来原盐产量总体增长平稳,其中以井矿盐增速最为迅速。2015年原盐产量明显下降,下游两碱行业持续低迷,市场需求降低,大、中型原盐企业实行因销定产政策,部分小型原盐企业停产甚至倒闭。此外,国外进口低价盐冲击国内市场,对市场造成较大影响。2016到2021年,伴随着下游需求的好转,原盐产量呈逐步增长态势。2022年受到疫情影响,我国原盐生产企业开工率逐渐下降,产量有所下滑。伴随2023年氯碱、纯碱新增设备的投入,我国原盐产量进一步增加。

图7:原盐产量走势图

数据来源:中国盐业协会、国投安信期货

数据来源:中国盐业协会、国投安信期货

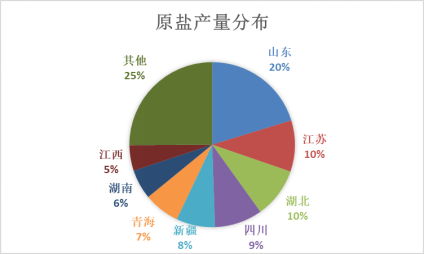

按省份来看,原盐的产量分布主要集中在山东、江苏、湖北、四川、新疆、青海等地,其中山东产量占比最高,达到20%,江苏和湖北约10%,四川、新疆、青海为9%、8%、7%。排名前8的省份产量占比达到75%,其中山东省常年位居第一,据国家统计局数据显示,2023年山东原盐产量1048万吨。原盐产量占比高的省份和当地的资源分布,当地制盐企业数量和规模以及下游需求情况密不可分,我们从原盐的下游两碱的分布也可以看出,基本上与原盐的产量分布高度重合。

图8:原盐按省份产量分布情况

数据来源:国家统计局、国投安信期货

数据来源:国家统计局、国投安信期货

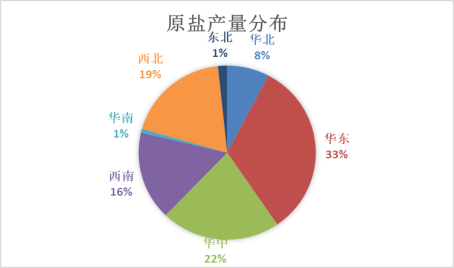

按区域来看,原盐的产量分布主要集中在华东、华中、西北、西南、华北区域,分别占比为33%、22%、19%、16%、8%。烧碱和纯碱产量区域分布与原盐高度相似,也集中于上述区域,而且区域产量占比相差不大。

图9:原盐按区域产量分布情况

数据来源:国家统计局、国投安信期货

数据来源:国家统计局、国投安信期货

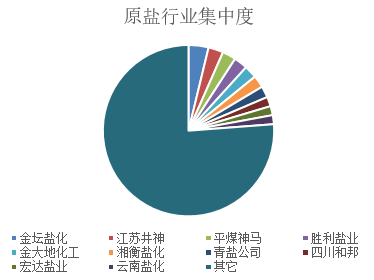

我国原盐市场较为分散,市场集中度低,竞争激烈,排名前10的企业产能占比只有23.8%,其中最大的企业金坛盐化产能440万吨,行业占比只有3.77%,CR4只有11.73%。随着我国产能结构逐渐升级,产能占比小、盐矿资源差、效益差的盐业企业将进一步退出市场,未来原盐市场集中度有望得到提升。

图10:原盐行业集中度

数据来源:百川资讯、国投安信期货

数据来源:百川资讯、国投安信期货

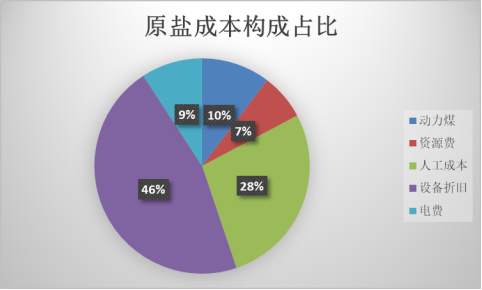

5、原盐成本构成

原盐的成本包括原料成本、燃料成本、人工成本、设备折旧等。工业盐的原材料主要是地下盐水或者海水,在采集、提纯和筛选等过程中会产生成本。在盐的生产过程中需耗费大量电力,而火电具有成本优势,所以原盐生产,主要用的是火电,因而动力煤对原盐的成本影响较大。从各区域看,山东地区井矿盐大多数厂家依赖火力发电,很少自备天然气发电站,海盐生产企业也很少使用太阳能和风能。天津海盐生产企业正在建设自己的太阳能发电站,未来有望更多使用太阳能。江苏、安徽大型井矿盐生产企业一般有自己的火力发电站。从原盐成本构成占比看,设备折旧和人工成本占比最大。2021年之前原盐成本大部分时间在200元/吨以下,后续随着煤炭、人工成本的上涨,原盐成本上涨,目前成本基本在200元/吨以上。

图11:原盐成本构成

数据来源:百川资讯、国投安信期货

数据来源:百川资讯、国投安信期货

6、原盐产业政策

1990年,国务院发布《盐业管理条例》,国家对开发盐资源实行统筹规划,合理布局,有计划地开发。国家鼓励开发盐资源,发展盐业生产,鼓励化工企业和其他有关全民所有制企业。集体所有制企业自筹资金投资办盐场或者与现有盐企业联合经营,地方人民政府予以扶持。2016年,国务院发布《国务院关于印发盐业体制改革方案的通知》,强调,推进盐业体制改革要按照突出食盐安全、释放市场活力、注重统筹兼顾、坚持依法治盐的基本原则,以确保食盐质量安全和供应安全为核心,在坚持食盐专营制度基础上推进供给侧结构性改革,创新管理方式,健全食盐储备,严格市场监管,建立公平竞争、监管到位的市场环境,培育一批具有核心竞争力的企业,逐步形成符合我国国情的盐业管理体制。2021年,《盐行业”十四五”发展指导意见》发布,根据市场需求,全行业原盐产能力争控制在12500万吨以下,保持市场供需基本平衡,防止产能过剩。盐产品年度营业收入力争达到 500 亿元以上,利润总额达到 35 亿元以上。不断提高盐穴利用和其他化工产品产值在井矿盐总收入中的占比。提高产业集中度,淘汰落后工艺技术装备。

1990年,随着《盐业管理条例》发布,原盐行业快速发展,产能也得到提升。2021年,随着《盐行业”十四五”发展指导意见》发布,行业进入去产能阶段,产能过剩矛盾缓解,产业集中度提升。

7、总结

原盐是烧碱和纯碱的主要原料之一,是盐化工产业链最上游,有“化学工业之母”的称号。而原盐储存形式决定其生产工艺,海盐及湖盐工艺、自然条件等约束,产量有下滑趋势,而井矿盐工艺优势,供应稳定,产量得到提升。原盐的产量分布与下游烧碱和纯碱产量分布重合度高。我国原盐产能集中度低,呈现出供应过剩态势,随着《盐行业”十四五”发展指导意见》发布,行业进入去产能阶段,产能过剩矛盾缓解,产业集中度有望提升。

免责声明

国投安信期货有限公司是经中国证监会批准设立的期货经营机构,已具备期货投资咨询业务资格。

本报告仅供国投安信期货有限公司(以下简称“本公司”)的机构或个人客户(以下简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。如接收人并非国投安信期货客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、意见及推测只提供给客户作参考之用。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货或期权的价格、价值可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户不应视本报告为其做出投资决策的唯一因素。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任。

本报告可能附带其它网站的地址或超级链接,本公司不对其内容的真实性、合法性、完整性和准确性负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 配资炒股交易网站